Allgemeines Verfügungsverbot

Im Rahmen des Eröffnungsverfahrens kann das Insolvenzgericht gemäß § 21 InsO ein allgemeines Verfügungsverbot für den Zeitraum zwischen Eröffnungsantrag und Eröffnungsentscheidung anordnen. Hierdurch soll nachteiligen Veränderungen in der Insolvenzmasse vorgebeugt werden.

Das Verfügungsverbot bedeutet, dass alle Verfügungen des Schuldners (bzw. der Leitungsorgane) absolut unwirksam werden. Es wird ein sogenannter starker vorläufiger Insolvenzverwalter eingesetzt, der anstelle des Schuldners verwaltungs-, verfügungs- und prozessführungsbefugt ist.

Anfechtung § 129ff InsO

Hat ein Schuldner Werte wie Gelder, Immobilien oder Firmenanteile vor Eröffnung des Insolvenzverfahrens einzelnen Gläubigern übertragen, reduziert dies nicht nur die Haftungsmasse des Schuldners, sondern kann auch zur Benachteiligung der restlichen Gläubiger im Insolvenzverfahren führen. Ziel des Insolvenzverfahrens ist es, möglichst viel Insolvenzmasse gerecht unter der Gesamtheit der Gläubiger zu verteilen. Die Insolvenzanfechtung, die in § 129ff InsO geregelt ist, bietet dem Insolvenzverwalter unter bestimmten Voraussetzungen (genau geregelt in §§ 130–136 InsO) daher die Möglichkeit, ungerechtfertigte Vermögensverschiebungen, die der Schuldner vor Eröffnung des Insolvenzverfahrens an einzelne Gläubiger getätigt hat, rückgängig zu machen.

Anfechtung: unentgeltliche Leistung § 134 InsO

Im Rahmen des Insolvenzverfahrens ist jede unentgeltliche Leistung des Schuldners durch den Insolvenzverwalter anfechtbar, die ersterer binnen 4 Jahren vor Antrag auf Eröffnung des Insolvenzerfahrens bzw. nach dem Eröffnungsantrag erbracht hat. Hiervon ausgenommen und somit nicht anfechtbar sind gebräuchliche Gelegenheitsgeschenke geringen Werts sowie Notverkäufe in der Krise.

Ob der Schuldner zu diesem Zeitpunkt bereits zahlungsunfähig war sowie das etwaige Wissen des Leistungsempfängers hierüber, sind für die spätere Anfechtung nicht von Belang. Der Empfänger der vom Schuldner vollzogenen unentgeltlichen Leistung ist nach InsO gegenüber den Insolvenzgläubigern nicht schutzwürdig.

Anfechtungsfestigkeit

Als anfechtungsfest gelten solche Rechtsgeschäfte des Schuldners, die der Insolvenzverwalter im Rahmen des Insolvenzverfahrens nicht gem. § 129ff InsO anfechten und rückgängig machen kann. Sie gelten in der Insolvenzordnung als geschützt. Ein Beispiel hierfür sind Bargeschäfte gem. § 142 InsO.

Die Anfechtungsfestigkeit von Rechtsgeschäften kann grundsätzlich nicht rückwirkend hergestellt werden. Daher sollte man bereits zum Zeitpunkt der Vornahme des Rechtsgeschäftes darauf achten, dass keine Anfechtungsgründe vorliegen.

Ausnahmsweise kann die Anfechtungsfestigkeit rückwirkend wieder hergestellt werden, wenn man in Ansehung der Rückgängigmachung des die Gläubiger benachteiligenden Teils einen Zusatzvertrag abschließt in dem die Gläubigerbenachteiligung wieder beseitigt wird und die Gläubigerbenachteiligung dann auch beseitigt. Hat ein Vertragspartner zum Beispiel weniger bezahlt, als der Kaufgegenstand wert war, kann die Anfechtbarkeit beseitigt werden, indem der Differenzbetrag in einem Zusatzvertrag als zusätzlicher Kaufpreis vereinbart und der Differenzbetrag dann auch gezahlt wird.

Anfechtung § 129ff InsO

Hat ein Schuldner Werte wie Gelder, Immobilien oder Firmenanteile vor Eröffnung des Insolvenzverfahrens einzelnen Gläubigern übertragen, reduziert dies nicht nur die Haftungsmasse des Schuldners, sondern kann auch zur Benachteiligung der restlichen Gläubiger im Insolvenzverfahren führen. Ziel des Insolvenzverfahrens ist es, möglichst viel Insolvenzmasse gerecht unter der Gesamtheit der Gläubiger zu verteilen. Die Insolvenzanfechtung, die in § 129ff InsO geregelt ist, bietet dem Insolvenzverwalter unter bestimmten Voraussetzungen (genau geregelt in §§ 130–136 InsO) daher die Möglichkeit, ungerechtfertigte Vermögensverschiebungen, die der Schuldner vor Eröffnung des Insolvenzverfahrens an einzelne Gläubiger getätigt hat, rückgängig zu machen.

Asset Deal

Ein Asset Deal ist eine besondere Art des Unternehmenskaufs, wobei der Käufer die Wirtschaftsgüter des Unternehmens (engl. assets) sowie dessen Verbindlichkeiten einzeln unter Zustimmung des Verkäufers erwirbt. Man spricht in diesem Zusammenhang von einer sogenannten Singularsukzession.

Die Wirtschaftsgüter reichen von Immobilien über Maschinen bis hin zu Rechten wie Patenten. Befindet sich darunter Eigentum des Gesellschafters, das von der Gesellschaft genutzt wird, so sind diese Vermögenswerte von der Übertragung auf den Käufer ausgeschlossen.

Der Asset-Transfer erfolgt zu einem Stichtag, der zuvor vertraglich fixiert wurde. Wirtschaftsgüter werden im Rahmen des Asset Deals nach Einigung übergeben, Grundstücke müssen notariell aufgelassen und in das Grundbuch eingetragen werden und Gesellschaftsbeteiligungen werden je nach Art abgetreten oder übereignet. Die Konditionen zur Haftung und zur Begleichung etwaiger Verbindlichkeiten des veräußernden Unternehmens unterliegen einer Sonderregelung.

Aufhebung Insolvenzverfahren

Eine reguläre Aufhebung des Insolvenzverfahrens gemäß § 200 InsO findet per Beschluss statt, wenn das Verfahren seinen Zweck erreicht hat und möglichst viele Gläubiger aus der Insolvenzmasse befriedigt wurden, sogenannte Schlussverteilung. Der Aufhebungsbeschluss wird vom Insolvenzgericht öffentlich bekannt gemacht und dadurch wirksam.

Nach Aufhebung des Insolvenzverfahrens geht die Verfügungs- und Verwaltungsmacht über das Vermögen wieder vom Insolvenzverwalter auf den Schuldner über. Das Vollstreckungsverbot gemäß § 89 InsO gilt nun nicht mehr, sodass die Insolvenzgläubiger, deren Forderungen im Verfahren nicht (ganz) beglichen wurden, wieder Zwangsvollstreckung betreiben können. Dies ist nicht der Fall, wenn dem Schuldner eine Restschuldbefreiung gewährt wurde. In diesem Fall ist er nach Ende der Wohlverhaltensphase im Anschluss an die Aufhebung des Verfahrens schuldenfrei.

Das Insolvenzverfahren kann unter bestimmten Bedingungen auch vorzeitig aufgehoben werden. Gründe hierfür sind nachträgliche Massearmut und Masseunzulänglichkeit. Im ersten Fall stellt der Insolvenzverwalter im Anschluss an die Verfahrenseröffnung fest, dass die Verfahrenskosten nicht durch die Insolvenzmasse gedeckt werden können. Bei Masseunzulänglichkeit können zwar die Verfahrenskosten durch die Insolvenzmasse gedeckt, aber die Forderungen der Insolvenzgläubiger nicht befriedigt werden. Auch in diesem Fall kann das Insolvenzverfahren vorzeitig aufgehoben werden.

Auskunftspflicht

Gem. § 97 der Insolvenzordnung (InsO) ist der Schuldner verpflichtet, bestimmten Entitäten vollständig und wahrheitsgemäß Auskunft über alle das Insolvenzverfahren betreffenden Verhältnisse zu geben. Hierzu zählen das Insolvenzgericht, der Insolvenzverwalter, der Gläubigerausschuss sowie auf gerichtliche Anordnung die Gläubigerversammlung.

Wenn der Schuldner keine natürliche, sondern eine juristische Person ist, müssen die Mitglieder des Vertretungs- oder Aufsichtsorgans sowie die vertretungsberechtigten persönlich haftenden Gesellschafter dieser Auskunftspflicht nachkommen. Sollte der Schuldner seiner Auskunftspflicht nicht nachkommen, gefährdet er damit seine Restschuldbefreiung nach Abschluss des Insolvenzverfahrens. Zudem können Zwangsmaßnahmen (z.B. Vorführung und Verhaftung) gegen ihn angeordnet werden.

Außergerichtliches Schuldenbereinigungsverfahren

Das außergerichtliche Schuldenbereinigungsverfahren ist ein Versuch des Schuldners, sich mit seinen Gläubigern über die Rückzahlung seiner Verbindlichkeiten zu einigen. Es dient demnach dem Abbau der Schulden, ohne dabei das Gericht einbeziehen zu müssen.

Der Schuldner ist dazu berechtigt, selbstständig in Verhandlung mit den Gläubigern zu treten. Es ist allerdings ratsam, Fachexperten wie einen Rechtsanwalt oder eine Schuldner- bzw. Insolvenzberatungsstelle mit dieser Aufgabe zu betrauen.

Die Verhandlungen beginnen mit einer Kontaktaufnahme zu den Gläubigern und der Aufforderung, dem Schuldner alle offenen Forderungen zu nennen. Auf dieser Grundlage wird ein Schuldenbereinigungsplan erstellt. Dieser enthält:

- namentliche Aufführung der Gläubiger

- Art und Höhe der Forderungen

- Forderungsgrund (nach Möglichkeit)

- Vergleichsvorschlag

- Angabe des geplanten Auszahlungsdatums der Vergleichsbeträge

- Darlegung der Einkünfte und Vermögensverhältnisse des Schuldners

- Bitte darum, dem Vorschlag zuzustimmen

Glückt der Einigungsversuch, indem alle Gläubiger dem Schuldenbereinigungsplan zustimmen, kann damit die Eröffnung eines Insolvenzverfahrens verhindert werden.

Wird dagegen ein Verbraucherinsolvenzverfahren angestrebt, so ist ein gescheitertes, nicht länger als sechs Monate zurückliegendes außergerichtliches Schuldenbereinigungsverfahren zwingende Voraussetzung für die Eröffnung. Das Scheitern muss zudem von einer geeigneten Insolvenzberatungsstelle bescheinigt und zusammen mit dem Eröffnungsantrag beim Insolvenzgericht eingereicht werden. Als gescheitert gilt der Schuldenbereinigungsplan, wenn er von mindestens einem Gläubiger abgelehnt wird oder nach Verhandlungsbeginn ein Gläubiger eine Zwangsvollstreckung betreibt (§ 305a InsO).

Bankbürgschaften auf erstes Anfordern

Bei einer Bankbürgschaft auf erstes Anfordern besichert ein Kreditinstitut oder ein Dritter die Forderung eines Lieferanten/Verkäufers (Hauptforderung).

Rechtlich ist die Bankbürgschaft auf erstes Anfordern stark. Der Bürge kann sich nicht einseitig von der Bürgschaftsverpflichtung lösen. Nur durch Kündigung der Bürgschaft kann sich der Bürge von zukünftigen Forderungen lösen. Das ist dann relevant, wenn ein Kontokorrentverhältnis besichert ist. Das liegt an daran, dass die Bürgschaftsverpflichtung maximal so hoch ist, wie der niedrigste besicherte Forderungsbestand. Sinkt die zu besichernde Forderung auf null, sinkt auch die Bürgschaftsverpflichtung auf null. Da es sich bei der Bürgschaft um eine Drittsicherheit handelt, kann der Insolvenzverwalter des Kunden keinen Einfluss auf diese Sicherheit ausüben.

Wirtschaftlich ist die Sicherheit stark, sofern sich ein inländisches Kreditinstitut verbürgt. Bei Dritten kann die Bürgschaft durch wirtschaftlichen Verfall des Bürgen wertlos werden. Die Verwertung der Sicherheit kann bei ausländischen Kreditinstituten auf rechtliche Probleme stoßen und damit die Sicherheit wertlos machen. Die Sicherheit kann durch Kündigung und (teilweise) Ablösung der Hauptforderung sehr leicht im Wert gemindert oder sogar gänzlich zerstört werden. Ist die Bürgschaft nicht auf erstes Anfordern abgeschlossen, ist der Wert der Bürgschaft stark vermindert, da der Bürge sämtlich Einwendungen, die dem Kunden zustehen, erheben kann und der Lieferant/Verkäufer diese zunächst gerichtlich klären lassen muss.

Tatsächlich kann die Bürgschaft durch Kündigung und (teilweise) Ablösung der Hauptforderung teilweise oder ganz zerstört werden.

Insgesamt ist die Bürgschaft auf erstes Anfordern dann eine starke Sicherheit, wenn diese von einem inländischen Kreditinstitut gewährt wird. Wird diese von einem Gesellschafter gewährt, verliert diese in der Regel mit dem wirtschaftlichen Verfall der Gesellschaft ebenfalls an Wert, da in der Regel der wirtschaftliche Verfall des Gesellschafters parallel zum wirtschaftlichen Verfall der Gesellschaft verläuft.

Bankenpfandrecht (aus AGB-Banken)

Beim Bankenpfandrecht erlangt die Bank ein Pfandrecht an allen Gegenständen (z.B. Wertpapieren, Sparbuch) und Kontoguthaben, die der Bankkunde bei der Bank hat.Rechtlich ist dieses Pfandrecht eine starke Sicherheit. Der Bankkunde kann nichts gegen die Entstehung tun. Es entsteht automatisch mit Einzahlung des Kontoguthabens oder mit Einbringen der Wertpapiere in das Depot. Andere Sicherungsrechte gehen dem Pfandrecht vor. Hier kommen allerdings nicht viele solcher Rechte in Frage. In der Insolvenz gewährt das Bankenpfandrecht ein Absonderungsrecht.

Wirtschaftlich betrachtet ist das Pfandrecht eher schwach. Mit dem wirtschaftlichen Verfall des Bankkunden schwindet auch der Wert dieser Sicherheit. Die Rechte aus dem Pfandrecht können oft erst dann geltend gemacht werden, wenn die Sicherheit nahezu wertlos geworden ist.

Tatsächlich gesehen ist diese Sicherheit ebenfalls schwach. Der Bankkunde kann oft zu einem Zeitpunkt, in dem das Pfandrecht noch nicht geltend gemacht werden kann, Wertpapiere und Gegenstände aus Schließfächern dem Zugriff der Bank entziehen und so das Pfandrecht zerstören.

Insgesamt ist das Bankenpfandrecht eine schwache Sicherheit. Sie kann leicht zerstört werden und verliert in der Regel noch vor der Möglichkeit, das Verwertungsrecht auszuüben, ihren gesamten Wert.

Bargeschäft § 142 InsO

Der § 142 InsO beinhaltet das sog. Bargeschäftsprivileg. Gemäß den zur Insolvenzanfechtung geltenden Bestimmungen (§ 129ff InsO) kann der Insolvenzverwalter jegliche Rechtshandlungen, die der Schuldner kurz vor dem Insolvenzantrag bzw. danach getätigt hat und die alle oder einzelne Gläubiger benachteiligen, anfechten und rückgängig machen. Ausgenommen hiervon sind Bargeschäfte, die vor Anfechtung geschützt sind. Nicht zu verwechseln ist das Bargeschäft mit Barzahlungen, welche nicht anfechtungsfest sind.

Als Bargeschäft gelten solche Rechtshandlungen, bei denen der Schuldner und einer der Gläubiger vertraglich konkret geschuldete sowie gleichwertige Leistungen austauschen, beispielsweise wenn der Schuldner als Arbeitgeber einem Mitarbeiter sein Arbeitsentgelt auszahlt. Dieser Austausch muss in einem engen zeitlichen Zusammenhang geschehen (max. 1 Monat zwischen Leistung und entsprechendem Entgelt; bei Arbeitsentgelt maximal 3 Monate). Das Bargeschäft mindert die Insolvenzmasse objektiv nicht, da hierbei ein Vermögenswert gegen einen gleichwertigen getauscht wird. Anfechtbar wird das Bargeschäft nur bei unlauterem Handeln des Schuldners und dahingehender Kenntnis des beteiligten Gläubigers.

Beendigung Insolvenzverfahren

Berichtstermin

Beim Berichtstermin handelt es sich um die erste Gläubigerversammlung nach Eröffnung des Insolvenzverfahrens. Ort und Zeit des Termins werden vom Gericht bestimmt und öffentlich bekannt gemacht. Die Frist für den Zeitpunkt des Berichtstermins soll mindestens sechs Wochen und maximal drei Monate nach Eröffnungsbeschluss betragen.

Im Rahmen des Berichtstermins werden die Gläubiger vom Insolvenzverwalter detailliert über die Vermögenslage des Schuldners informiert. Der Bericht des Insolvenzverwalters ist an keine bestimmte Form gebunden. Inhaltlich müssen gemäß § 156 InsO die aktuelle wirtschaftliche Lage des Schuldners sowie die Ursachen hierfür dargelegt werden. Das heißt, dass alle infrage kommenden Insolvenzgründe sorgfältig beleuchtet werden. Zudem soll Aussicht auf den geplanten Ablauf des Insolvenzverfahrens und die hierbei bestehenden Möglichkeiten der Gläubigerbefriedigung gegeben werden. Der schriftliche Bericht wird als Anlage zu Protokoll genommen.

Doppelpfändung

Hat ein Gläubiger sowohl einen Titel zur Lohn- als auch zur Kontopfändung erwirkt, spricht man von einer sogenannten Doppelpfändung. Der Arbeitgeber überweist gemäß der Lohnpfändung nur den nicht pfändbaren Teil des Lohns auf das Konto des Schuldners. Der restliche, pfändbare Teil des Lohns wird vom Arbeitgeber des Schuldners direkt an dessen Gläubiger überwiesen. Aufgrund des Titels zur Kontopfändung kann der Gläubiger von dem an den Schuldner überwiesenen Betrag ggf. wiederum Anteile pfänden. Für die Kontopfändung zulässig ist der Differenzbetrag zwischen der auf dem Konto vorhandenen Summe und dem sog. Schutz- oder Freibetrag (P-Konto), der nicht pfändbar ist.

Geschützt ist der Schuldner vor der sog. echten Doppelpfändung, da derselbe Gegenstand nicht zweimal vom Gläubiger gepfändet werden darf. Die sog. unechte Doppelpfändung ist jedoch zulässig, da sie sich auf nicht identische Pfändungsobjekte bezieht. Beispielsweise können auf ein Konto des Schuldners neben dem Gehalt auch andere Zahlungen ohne Pfändungsschutz eingehen. Auch ist denkbar, dass der Lohn auf ein nicht gepfändetes Konto eingezahlt wird. In beiden Fällen beziehen sich Lohn- und Kontopfändung auf unterschiedliche Pfändungsgegenstände, wodurch die unechte Doppelpfändung zulässig ist.

Eigenverwalter

Wer ein Insolvenzverfahren in Eigenverwaltung abwickelt, ist Eigenverwalter. Die Eigenverwaltung ist ein Sonderinsolvenzverfahren (siehe § 270 InsO). Der Schuldner hat dabei das Recht, einen eigenen Insolvenzverwalter zu bestimmen. Dieser muss jedoch vom Gläubigerausschuss bestätigt werden. Das Insolvenzverfahren wird dann im Rahmen des Gläubigerausschusses gem. §§ 21, 22a InsO koordiniert und gestaltet.

Sowohl der Schuldner selbst als auch der Gläubigerausschuss kann eine Eigenverwaltung beantragen. Voraussetzung für die Stattgebung des Antrags ist, dass die Gläubiger dadurch nicht benachteiligt werden und sie keinen Selbstzweck darstellt. Gegenteiliges zu beweisen, obliegt den Gläubigern.

Eigentumsvorbehalt (EV)

Von einem einfachen Eigentumsvorbehalt (EV) spricht man, wenn ein Verkäufer/Lieferant sich das Eigentum an einer Sache bis zur vollständigen Kaufpreisbezahlung/zum vollständigen Rechnungsausgleich vorbehält.

Der einfache Eigentumsvorbehalt ist rechtlich eine starke Sicherheit. Eigentümer bleibt der Verkäufer/Lieferant bis zur endgültigen Bezahlung des Kaufpreises/der Rechnung. Er gewährt in der Insolvenz ein Aussonderungsrecht, sodass der Insolvenzverwalter hierüber auch nicht verfügen darf.

Wirtschaftlich kann diese Sicherheit stark sein; sie kann aber auch wertlos sein. Dies liegt an dem konkreten Gegenstand, der geliefert wird. Gegenstände, die für den Verkäufer/Lieferanten schwer verwertbar sind und die für den Kunden leicht austauschbar sind, sind wirtschaftlich eher wertlos. Wertvoll ist der EV, wenn der Kunde den Gegenstand unbedingt benötigt und nicht anderweitig beschaffen kann oder der Gegenstand leicht verwertbar ist.

Tatsächlich ist der EV leicht zerstörbar. So kann er leicht durch Vermischung, Verarbeitung oder Verkauf der Sache zerstört werden. Werden nicht unterscheidbare Gegenstände eines Lieferanten, die teilweise bezahlt und teilweise nicht bezahlt sind, miteinander vermischt, geht der EV unter. Werden zwei Sachen miteinander derart verbunden, dass eine neue Sache entsteht, geht das Eigentum an den beiden ersten Sachen unter. Wird der Gegenstand verkauft, geht das Eigentum ebenfalls unter.

Insgesamt kann der einfache Eigentumsvorbehalt (EV) eine starke Sicherheit sein. In der Regel ist er jedoch nicht sehr stark.

Eigenverwaltung § 270 InsO

Die Eigenverwaltung, auch ESUG-Verfahren, stellt ein Sonderinsolvenzverfahren dar, das in § 270 InsO geregelt ist. Dieses kann im regulären Insolvenzverfahren sowie im Insolvenzplanverfahren, jedoch nicht im Verbrauchsinsolvenzverfahren zum Einsatz kommen. Ziel ist es, das betroffene Unternehmen (Schuldner) entweder unter einen Schutzschirm zu stellen (§ 270b InsO) oder im Rahmen einer Eigenverwaltung durch einen Insolvenzplan zu sanieren (§ 270a InsO). Hierbei wird das Insolvenzverfahren mit den Hauptgläubigern im Rahmen eines Gläubigerausschusses gem. §§ 21, 22a InsO koordiniert und gestaltet. Der Schuldner erhält das Recht, einen eigenen Insolvenzverwalter zu bestimmen, der wiederum vom Gläubigerausschuss bestätigt werden muss.

Angeordnet werden kann die Eigenverwaltung auf Antrag des Schuldners oder des Gläubigerausschusses. Letzterer kann auch die Aufhebung der Eigenverwaltung beantragen, sofern nachweisbar ist, dass den Gläubigern durch dieses Verfahren erhebliche Nachteile drohen. Generell gilt als Voraussetzung für eine Eigenverwaltung, dass diese die Gläubiger nicht benachteiligt und keinen Selbstzweck darstellt. Die Beweislast bei Unklarheiten über etwaige Nachteile liegt bei den Gläubigern.

Eröffnungsgutachten

Wenn ein Schuldner den Insolvenzantrag beim zuständigen Insolvenzgericht einreicht, bestellt dieses meist zunächst einen Sachverständigen. Er soll prüfen, ob ein Grund für die Verfahrenseröffnung vorliegt sowie ob die Verfahrenskosten durch das vorhandene Vermögen gedeckt werden können. Das sogenannte Eröffnungsgutachten steht am Ende des vorläufigen Verfahrens und wird vom Insolvenzverwalter beim Gericht eingereicht. Es gibt Auskunft über das Vorliegen eines Insolvenzgrundes und darüber, ob die Masse für eine Verfahrenseröffnung ausreicht.

Der Schuldner hat im Rahmen der Erstellung bestimmte Auskunfts- und Mitwirkungspflichten. Wenn das Insolvenzverfahren zu einem bestimmten Termin beginnen soll, soll das Eröffnungsgutachten mindestens drei Tage vor diesem Tag beim zuständigen Insolvenzgericht schriftlich eingereicht werden. Notfalls kann auch eine Entwurfsfassung als Fax oder E-Mail übermittelt werden.

Erweiterter Eigentumsvorbehalt (EV)

Von einem erweiterten Eigentumsvorbehalt spricht man, wenn sich ein Verkäufer/Lieferant das Eigentum an einer Sache vorbehält, bis sämtliche Rechnungen des Verkäufers/Lieferanten bezahlt sind. Eine Kauf-/Liefersache dient damit nicht nur für die eigene Rechnung als Sicherheit, sondern auch für andere Kauf-/Liefersachen.

Wie der einfache Eigentumsvorbehalt ist auch der erweiterte Eigentumsvorbehalt rechtlich eine starke Sicherheit. Eigentümer bleibt der Verkäufer/Lieferant hier sogar bis zur endgültigen Bezahlung aller Rechnungen aus der Kundenbeziehung. Auch der erweiterte EV gewährt in der Insolvenz ein Aussonderungsrecht, sodass der Insolvenzverwalter hierüber auch nicht verfügen darf. Der Kunde kann den erweiterten EV durch sogenannte Abwehrklauseln in seinen AGBs ausschließen. Der erweiterte EV muss daher individuell mit dem Kunden vereinbart werden.

Wirtschaftlich kann diese Sicherheit stark sein; sie kann aber auch wertlos sein. Dies liegt an dem konkreten Gegenstand, der geliefert wird. Gegenstände, die für den Verkäufer/Lieferanten schwer verwertbar sind und die für den Kunden leicht austauschbar sind, sind wirtschaftlich eher wertlos. Wertvoll ist der erweiterte EV, wenn der Kunde den Gegenstand unbedingt benötigt und nicht anderweitig beschaffen kann oder der Gegenstand leicht verwertbar ist.

Tatsächlich ist der erweiterte EV leicht zerstörbar. So kann er leicht durch Vermischung, Verarbeitung oder Verkauf der Sache zerstört werden. Werden nicht unterscheidbare Gegenstände zweier Lieferanten, miteinander vermischt, geht der erweiterte EV unter. Insofern liegt hier schon eine Verbesserung gegenüber dem einfachen EV vor. Werden zwei Sachen miteinander derart verbunden, dass eine neue Sache entsteht, geht das Eigentum an den beiden ersten Sachen unter. Wird der Gegenstand verkauft, geht das Eigentum ebenfalls unter. Insofern unterscheidet sich der erweiterte EV nicht von einfachen EV.

Insgesamt kann der erweiterte EV eine starke Sicherheit sein. In der Regel ist er jedoch nicht sehr stark. In Bezug auf den einfachen EV ist er bei deutlich bessere Sicherheit.

Erwerbsobliegenheit § 295 InsO

Die Erwerbsobliegenheit besagt, dass ein Schuldner während der Privatinsolvenz einer angemessenen Erwerbstätigkeit nachzugehen hat bzw. sich um eine solche bemühen muss, sollte er noch nicht über eine Beschäftigung verfügen. Hinzu kommt, dass er keine zumutbare Tätigkeit ablehnen darf.

Diese Obliegenheit soll den Schuldner dazu führen, seine Schulden möglichst zügig abzubauen, indem er pfändbares Arbeitseinkommen generiert. Nur, wer dieser Obliegenheit redlich nachkommt, kann nach Ablauf des Insolvenzverfahrens mit einer Restschuldbefreiung rechnen. Dabei kommt es nicht darauf an, wie viel pfändbares Einkommen real erarbeitet wurde, sondern lediglich darauf, dass der Schuldner sich ernsthaft um eine Erwerbstätigkeit bemüht bzw. dieser nachgekommen ist.

Forderungspfändung

Bei der Forderungspfändung erlangt der Pfändungsgläubiger ein Pfandrecht an der gepfändeten Forderung; er erlangt das Einziehungsrecht.

Rechtlich ist die Forderungspfändung eine starke Sicherheit. Sie kann allerdings durch unredliches Verhalten des Schuldners leicht zerstört werden, nämlich dann, wenn er die gepfändete Forderung selbst einzieht. Es sollte daher unverzüglich die Pfändung bei den Drittschuldnern angezeigt werden. In der Insolvenz gewährt die Forderungspfändung ein Absonderungsrecht.

Wirtschaftlich ist die Forderungspfändung ebenfalls stark. Soweit die Forderung nicht mit Gewährleistungsansprüchen oder Aufrechnungsrechten konfrontiert ist, ist diese wertvoll.

Tatsächlich ist die Forderungspfändung schwach. Zu ihrer Durchsetzung müssen dem Pfändungsgläubiger sämtliche forderungsrelevanten Daten wie Name und Adresse des Drittschuldners, Forderungshöhe und Forderungsgrund etc. bekannt sein. Der Schuldner liefert hier oft keine brauchbaren Informationen. Des Weiteren sind viele Drittschuldner aufgrund von langjährigen Geschäftsbeziehungen eng mit dem Schuldner verbunden, sodass diese ebenfalls gewillt sind, eine erfolgreiche Vollstreckung zu verhindern und so forderungsrelevante Daten trotz gesetzlicher Pflicht nicht herausgeben.

Insgesamt ist die Forderungspfändung eher schwach. Je größer der Drittschuldner ist, desto höher ist die Wahrscheinlichkeit des redlichen Verhaltens bei einer Forderungspfändung.

Forderungsabtretung

Bei einer Forderungsabtretung wird eine konkrete Forderung sicherungsabgetreten.

Rechtlich handelt es sich bei einer Sicherungsabtretung um eine starke Sicherheit. Man sollte hier darauf achten, dass die Abtretung beim Drittschuldner offengelegt wird, damit dieser nur noch schuldbefreien an den Sicherungsgläubiger leisten kann. Etwaige Zahlungen an den Schuldner gehen dann zu Lasten des Drittschuldners. Die Forderungsabtretung gewährt ein Absonderungsrecht in der Insolvenz. Wenn der Schuldner wirtschaftlich in einer Krise verfällt, sollte die Einzugsermächtigung sofort widerrufen werden und etwaige noch nicht offengelegte Abtretungen dem Drittschuldner offengelegt werden.

Wirtschaftlich ist die Forderungsabtretung stark. Tatsächlich ist die Forderungsabtretung dann stark, wenn diese gegenüber dem Drittschuldner offengelegt ist. Ist diese nicht offengelegt, kann sie leicht durch Einziehung zerstört werden. Die Forderungsabtretung kann leicht durch Verzicht oder Gewährleistungsfälle zerstört bzw. ausgehöhlt werden.

Insgesamt ist die Forderungsabtretung eine schwache Sicherheit, da diese leicht zerstört werden kann.

Freigabe selbständiger Tätigkeit § 35 Absatz 2 InsO

§ 35 Absatz 2 InsO regelt die Freigabe der selbständigen Tätigkeit. Diese soll Gläubiger in erster Linie vor ungewollten Kosten schützen. Darüber hinaus kann diese Regelung dazu genutzt werden, einem Schuldner zu ermöglichen, eine selbständige Tätigkeit außerhalb der Insolvenz auszuüben – denn die Freigabe bewirkt, dass sich alle Einnahmen und Ausgaben der selbständigen Beschäftigung außerhalb des Insolvenzverfahrens befinden. In Bezug auf diese Beträge muss sich der Schuldner nicht mit seinem Insolvenzverwalter abstimmen, sondern kann selbst über diese verfügen.

Das bedeutet, dass der Schuldner die Entscheidungsmacht über seine selbständige Tätigkeit innehat. Ob Verwendung der Einnahmen, Personalentscheidungen, Auftragsbearbeitung oder Steuerpflicht: Alle Rechte und Pflichten, die die selbständige Beschäftigung betreffen, liegen in der Verantwortung des Schuldners.

Freie Masse

Damit dem Antrag auf Eröffnung eines Insolvenzverfahrens beim zuständigen Gericht stattgegeben wird, muss nicht nur ein Insolvenzgrund festgestellt werden, sondern auch genügend freie Masse vorhanden sein, um die Verfahrenskosten decken zu können. Ist dies nicht der Fall, wird der Antrag mangels Masse abgewiesen.

Um die freie Masse zu ermitteln, legt der Sachverständige eine Tabelle an. Hier verzeichnet er sämtliche Gegenstände der Insolvenzmasse einzeln, sogar Gegenstände, an denen Absonderungsrechte bestehen können. Auch Drittrechte werden erfasst, ebenso wie die Kostenbeiträge gemäß §§ 170, 171 InsO.

Gläubiger

Gem. § 241 Absatz 1 Satz 1 BGB ist im Schuldverhältnis der Gläubiger berechtigt, eine Leistung vom Schuldner zu fordern. Gläubiger ist im deutschen Insolvenzrecht aber nicht gleich Gläubiger. Vielmehr gibt es verschiedene legal definierte Arten von Gläubigern, die im Rahmen eines Insolvenzverfahrens einer rechtlich vorgegebenen Rangfolge unterliegen. Unterschieden werden hiernach:

- Aussonderungsberechtige Gläubiger

- Absonderungsberechtigte Gläubiger

- Aufrechnungsberechtigte Gläubiger

- Massegläubiger

- Sonstige Gläubiger

In die Kategorie der sonstigen Gläubiger fallen auch der Insolvenzgläubiger gem. § 38 InsO und der nachrangige Insolvenzgläubiger gem. § 39 InsO. Die Forderungen des Insolvenzgläubigers werden erst nach denen der Massegläubiger beachtet; der nachrangige Insolvenzgläubiger ist wiederum erst nach dem Insolvenzgläubiger an der Reihe.

Damit ein Gläubiger im Insolvenzverfahren als Insolvenzgläubiger agieren kann, muss er seine Insolvenzforderung schriftlich bei dem vom Insolvenzgericht bestimmten Insolvenzverwalter anmelden. Dabei muss er den Forderungsgrund mit Belegen sowie die exakte Höhe der Forderung angeben.

Gläubigerbenachteiligung

Ziel des Insolvenzverfahrens ist es, eine möglichst hohe Insolvenzmasse gerecht unter allen Insolvenzgläubigern zu verteilen. Der Schuldner darf daher vor sowie während der Privatinsolvenz nicht so handeln, dass die vorhandene Insolvenzmasse geschmälert oder die Schuldenmasse vermehrt wird, da dies die Befriedigungsmöglichkeiten verschlechtern und somit die Gesamtheit der Insolvenzgläubiger benachteiligen würde. Darüber hinaus liegt eine Gläubigerbenachteiligung vor, wenn einer oder mehrere der Gläubiger dadurch benachteiligt sind, dass andere Gläubiger bestimmte Sondervorteile erhalten.

Für den Rechtsbestand der Gläubigerbenachteiligung sind Wissen und Vorsatz des Schuldners unerheblich. Der Schuldner kann nach bestem Wissen und Gewissen handeln, ohne den Vorsatz, Gläubiger zu benachteiligen, und sich dennoch der Gläubigerbenachteiligung schuldig machen. Solche Fälle gelten – egal, ob tatsächlich mit Vorsatz oder nicht – als sog. vorsätzliche Gläubigerbenachteiligung und stellen eine vom Insolvenzverwalter anfechtbare Handlung dar.

Gesellschafterdarlehen § 135 InsO

Gemäß § 39 Abs. 1 Nr. 5 werden Darlehensrückzahlungsansprüche im Rahmen des Insolvenzverfahrens nachrangig behandelt. Damit Gesellschafter kein Schlupfloch nutzen und eben genannte Regelung umgehen können, indem sie sich Darlehen knapp vor der Insolvenzreife zurückzahlen lassen, wurde § 135 InsO ergänzt. Dieser ermöglicht es dem Insolvenzverwalter, Rückzahlungen von Gesellschafterdarlehen, die binnen eines Jahres vor dem Eröffnungsantrag auf ein Insolvenzverfahren getätigt wurden, sowie Gesellschaftersicherheiten, die binnen 10 Jahren vor Eröffnungsantrag gegeben wurden, anzufechten.

Globalzession

Bei einer Globalzession lässt sich der Abtretungsgläubiger (Zessionar) vom bisherigen Gläubiger (Zedent) mehrere Forderungen abtreten. Hierbei wird ein Abtretungsrahmen vereinbart. Es wird beispielsweise vereinbart, dass alle Forderungen eines bestimmten Kunden oder alle Forderungen mit den Buchstaben A–Z abgetreten werden. Auch hier kann die Abtretung (Zession) offengelegt werden oder nicht.

Im Gegensatz zur Einzelabtretung handelt es sich bei der Globalzession rechtlich um eine schwache Sicherheit. Zwar gehen bei beiden Abtretungen andere Abtretungen (z.B. verlängerter EV oder Verarbeitungsklausel mit Forderungsabtretung) vor, doch werden bei der Einzelabtretung – wegen des Einzelfallcharakters – die bevorrechtigten Abtretungen entweder ausgeschlossen oder eine Einzelabtretung erst gar nicht vereinbart. Dies ist bei einer Globalzession grundlegend anders. Dort werden diese bevorrechtigten Abtretungen in der Regel nicht ausgeschlossen, da diese mit den einzelnen Berechtigten (und nicht mit dem Zedenten) individuell ausgeschlossen werden müssten.

Da die Dritten in der Regel bei Abschluss einer Globalzession nicht bekannt sind, kann ein solch individueller Ausschluss nicht vereinbart werden. Die Globalzession gewährt in der Insolvenz ein Absonderungsrecht. In der wirtschaftlichen Krise sollte sofort die Abtretung offengelegt und die Einzugsermächtigung des Zedenten widerrufen werden. In den letzten drei Monaten vor Insolvenzantragsstellung unterliegen die einzelnen Abtretungen einer erhöhten Anfechtung.

Wirtschaftlich ist die Globalzession ebenfalls eine schwache Sicherheit. Gerät der Zedent in eine wirtschaftliche Krise, werden die Forderungen durch die bevorrechtigten Rechte (z.B. verlängerter EV) stark ausgehöhlt, da bei den EV-Berechtigten die Ausfälle von Tag zu Tag deutlich zunehmen. Bei der Globalzession beschleunigt sich demnach der Verfall wie bei der Raumsicherungsübereignung mit jedem Tag, an dem die wirtschaftliche Krise andauert.

Auch tatsächlich ist die Globalzession eine schwache Sicherheit. Sie kann leicht durch Einzug der Forderung zerstört oder durch Gewährleistungsfälle ausgehöhlt werden.

Insgesamt ist die Globalzession eine schwache Sicherheit. Sie kann leicht ausgehöhlt werden und ist leicht zerstörbar. Wenn sie mit dem verlängerten und dem erweiterten EV sowie mit dem Raumsicherungsvertrag kombiniert wird, kann sie jedoch eine Teillücke bei den Sicherheiten schließen und so die Gesamtsicherheit weiter stärken.

Grundschulden bei Kundengrundstücken

Bei der Eintragung einer Grundschuld belastet der Grundstückseigentümer sein Grundstück in der Form, dass im Falle der Veräußerung oder Versteigerung ein Dritter, nämlich der Grundschuldgläubiger, den in der Grundschuld benannten Betrag erhält, soweit der Erlös diesen Betrag erreicht. Übersteigt der Erlös sogar den Betrag aus der Grundschuld (freie Spitze), so erhält der Grundstückseigentümer den überschießenden Betrag. Ist die besicherte Forderung geringer als die Grundschuld, hat der Grundschuldgläubiger dem Grundstückseigentümer die Differenz herauszugeben. Bei einer freihändigen Veräußerung wird in der Regel vereinbart, dass der Grundschuldgläubiger nur die Darlehensvaluta erhält. Das erspart ein Hin- und Herzahlen.

Rechtlich ist die Grundschuld ein extrem starkes Recht. Sie gewährt in der Insolvenz ein Absonderungsrecht. Sie kann in einem gesonderten Verfahren außerhalb eines Insolvenzverfahrens gegen den Willen des Insolvenzverwalters verwertet werden. Der Vorteil der Grundschuld liegt darin, dass auch ein schwankender Forderungsbestand abgesichert werden kann. Sie ist daher bei Kontokorrentverhältnissen sehr gut als Sicherheit geeignet.

Die kleine Schwester, die Hypothek, ist wegen ihrer streng akzessorischen Art bei Kontokorrentverhältnissen rechtlich extrem schwach, da diese maximal so hoch ist, wie der niedrigste besicherte Forderungsbestand. Sinkt die zu besichernde Forderung auf null, sinkt auch die Hypothek auf null. Im Gegensatz zur Grundschuld bleibt sie dann aber auch bei null. Die nachrangige Grundschuld sollte mit der Abtretung der Rückgewähransprüchen aus den vorrangigen Grundschulden flankiert werden. Das führt dazu, dass bei nicht voll valutierender besicherter Forderung die freie Spitze der Grundschuld an den Abtretungsgläubiger fällt. Er kann so seinen Rang verbessern.

Wirtschaftlich ist die Grundschuld dann stark, wenn diese erstrangig vereinbart ist und der Wert der Grundschuld ungefähr dem Grundstückswert entspricht. Bei Nachrangigen Grundschulden ist diese nur dann stark, wenn der Wert des Grundstückes mindestens dem Gesamtwert der eigenen Grundschuld und aller vorrangigen Grundpfandrechte (Grundschulden, Hypotheken, Sicherungshypotheken etc.) entspricht. Ist ein Grundstück unverkäuflich, ist die Sicherheit ebenfalls wertlos. Die nachrangige Grundschuld kann wertvoll sein/an Wert gewinnen, wenn die Forderungen zu den vorrangigen Grundpfandrechten nicht mehr voll valutieren oder sich im Laufe der Zeit verringern.

Tatsächlich ist die Grundschuld eine sehr starke Sicherheit. Sie kann ohne Zustimmung des Sicherungsgläubigers nicht zerstört werden.

Insgesamt ist die Grundschuld eine der stärksten Sicherheiten. Nur der Fall der Wertlosigkeit des Grundstückes oder im Fall einer wertlosen nachrangigen Besicherung ist die Grundschuld schwach. Sie kann aber auch dann an Wert gewinnen, wenn sich die Forderungen zu den vorrangigen Grundpfandrechten im Laufe der Zeit verringern. Auch als Drittsicherheit ist die Grundschuld sehr stark. (Ein Dritter trägt eine Grundschuld auf seinem Grundstück ein, um einen Anspruch, der dem Lieferanten gegenüber dem Kunden zusteht, abzusichern).

Inkongruente Deckung § 131 InsO

Im Gegensatz zur kongruenten Deckung (§ 130 InsO), bei der dem Gläubiger die in Anspruch genommene Sicherung oder Befriedigung zwar zustand, dieser sie wegen Wissen über die Zahlungsunfähigkeit bzw. beantragte Insolvenz des Schuldners jedoch nicht hätte in Anspruch nehmen sollen, steht die inkongruente Deckung (§ 131 InsO). Diese liegt vor, wenn dem Gläubiger die vom Schuldner geleistete Rechtshandlung gar nicht, nicht so wie geschehen oder nicht zum getätigten Zeitpunkt zustand: Sie ist inkongruent, nicht deckungsgleich. Durch die Anfechtung dieser Rechtshandlungen soll unter anderem die Benachteiligung der (anderen) Insolvenzgläubiger verhindert werden.

Anfechtbar sind Rechtshandlungen die

- nach Stellung d. Insolvenzantrags bzw. im Monat davor durchgeführt wurden.

- binnen 2–3 Monaten vor Eröffnungsantrag bei bestehender Zahlungsunfähigkeit des Schuldners vorgenommen wurden.

- binnen 2–3 Monaten vor Eröffnungsantrag vorgenommen wurden, obwohl der Gläubiger bereits wusste, dass diese (andere) Insolvenzgläubiger benachteiligen.

Insolvenz

Der Begriff Insolvenz (lat. insolventia, von solvere = zahlen) beschreibt die Zahlungsunfähigkeit eines Wirtschaftssubjektes, kann also Privatpersonen genauso wie Unternehmen treffen. Sie liegt vor, wenn ein Schuldner seinen Zahlungsverpflichtungen gegenüber dem Gläubiger nicht mehr nachkommen kann. Als Gründe für das Stellen eines Insolvenzantrags kommen drohende Zahlungsunfähigkeit, akute Zahlungsunfähigkeit (Illiquidität) und Überschuldung infrage.

Werden Privatpersonen insolvent und wird daraufhin ein Verfahren eröffnet, spricht man von einer Verbraucherinsolvenz oder Privatinsolvenz. Im unternehmerischen Kontext ist von einer Regelinsolvenz oder Unternehmensinsolvenz die Rede. Bei Gericht beantragte Insolvenzverfahren werden auf einem gemeinsamen Portal elektronisch bekannt gegeben. Diese Bekanntmachungen dienen zur Information aller Beteiligten über den Antrag auf Insolvenz und die damit einhergehenden Entscheidungen.

Hauptziel des Insolvenzverfahrens in Deutschland ist eine gemeinschaftliche, möglichst gerechte Aufteilung des Schuldnervermögens unter den Gläubigern. Unter Umständen können natürliche Personen von der sogenannten Restschuldbefreiung profitieren. Hierbei wird der Schuldner nach Abschluss einer Wohlverhaltensphase von bis zu sechs Jahren ab der Verfahrenseröffnung von seinen restlichen Altschulden befreit. Die genaue Regelung des Insolvenzverfahrens ist in der Insolvenzordnung (InsO) festgeschrieben.

Insolvenzanfechtung

Hat ein Schuldner vor der Eröffnung des Insolvenzverfahrens wirksame Rechtshandlungen vorgenommen, welche sich benachteiligend auf die Gläubiger auswirken, hat der Insolvenzverwalter das Recht zu einer Insolvenzanfechtung. Diese hat zum Ziel, besagte Rechtshandlungen und die damit verbundenen Benachteiligungen rückgängig zu machen.

Die Benachteiligung besteht konkret in einer Minderung der Insolvenzmasse, die sich darin begründet, dass der Schuldner seinem Vermögen Werte entzogen hat. Dies kann über Vermögensverschiebungen oder Deckungsgeschäfte zum eigenen Vorteil oder zur Begünstigung einzelner Gläubiger erfolgt sein. Mit der Anfechtung und der damit einhergehenden Rückforderung veräußerter Vermögenswerte soll sichergestellt werden, dass alle Gläubiger gleichmäßig aus der Insolvenzmasse befriedigt werden.

Zu den Voraussetzungen für eine Insolvenzanfechtung zählt neben der wirksam vorgenommenen Rechtshandlung und der daraus resultierenden Beeinträchtigung der Gesamtgläubiger zusätzlich die Beachtung der Verjährungsfrist. Diese ist auf drei Jahre ab dem Zeitpunkt der Verfahrenseröffnung festgesetzt. Setzt der Insolvenzverwalter das Gericht nicht innerhalb dieser Frist in Kenntnis, wird der Anspruch auf Anfechtung nichtig. Welche konkreten Rechtshandlungen anfechtbar sind, ist in §§ 129–144 InsO geregelt.

Insolvenzantrag

Mit dem Insolvenzantrag wird beim Insolvenzgericht die Eröffnung eines Insolvenzverfahrens beantragt. Sobald ein Insolvenzgrund vorliegt, gilt für das betreffende Unternehmen eine Frist von drei Wochen, um den Antrag zu stellen. Ansonsten können Ansprüche auf Schadensersatz geltend gemacht oder im Falle einer KG eine strafrechtliche Verfolgung wegen Insolvenzverschleppung gegen den Gesellschafter angesetzt werden. Als Gründe gelten Zahlungsunfähigkeit sowie Überschuldung. Bei drohender Zahlungsunfähigkeit besteht allerdings noch keine Pflicht, einen Insolvenzantrag zu stellen.

Grundsätzlich verpflichtend ist die Antragstellung für Vorstände von AGs und Genossenschaften sowie für Geschäftsführer von GmbHs und GmbH & Co. KGs. Neben dem Schuldner ist auch der Gläubiger antragsberechtigt. Er kann einen Insolvenzantrag stellen, sofern er ein rechtliches Interesse daran hat und sowohl seine Forderungen als auch den Grund der Eröffnung glaubhaft machen kann. Die Antragstellung muss schriftlich erfolgen, ist jedoch an keine Formvorschrift gebunden.

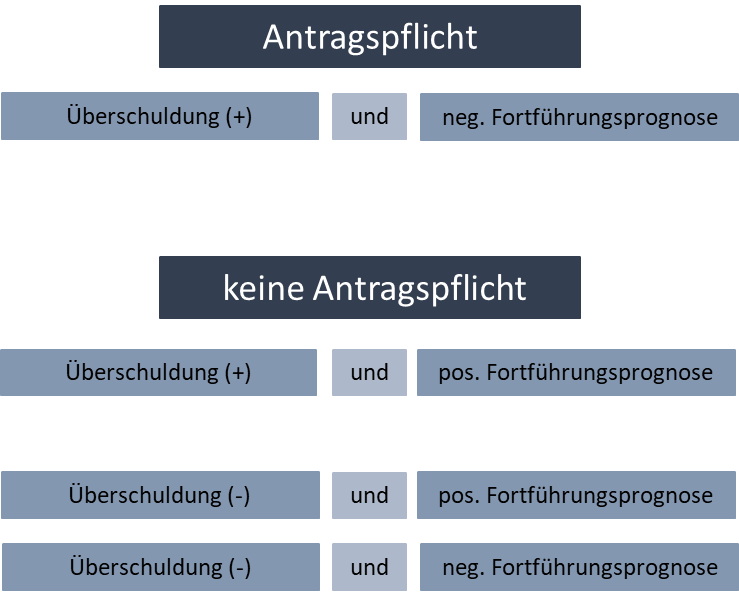

Insolvenzantragspflicht

Natürliche Personen (Menschen) haben keine Insolvenzantragspflicht. Eine solche haben nur Gesellschaften.

Wer dabei genau antragspflichtig ist, bestimmt sich nach § 15a InsO.

Dort heißt es:

“Wird eine juristische Person zahlungsunfähig oder überschuldet, haben die Mitglieder des Vertretungsorgans oder die Abwickler ohne schuldhaftes Zögern einen Eröffnungsantrag zu stellen. Der Antrag ist spätestens drei Wochen nach Eintritt der Zahlungsunfähigkeit und sechs Wochen nach Eintritt der Überschuldung zu stellen.”

Juristische Personen sind u.a.:

- Aktiengesellschaft (AG)

- Gesellschaft mit beschränkter Haftung (GmbH)

- Unternehmensgesellschaft (haftungsbeschränkt) (UG)

- Offene Handelsgesellschaft (OHG)

- Kommanditgesellschaft (KG)

- Eingetragene Vereine (e.V.)

- Eingetragene Genossenschaft (e.G.)

- Stiftung

Bitte beachten Sie, dass die Aufzählung nicht abschließend ist.

Zu den oben genannten Gesellschaften gehören auch deren „Unterformen“ wie u.a.:

- GmbH & Co. KG

- KG a.A.

- OHG & Co. KG

- GmbH & Co. KG a.A.

- GmbH & Still

Antragspflichtig ist die Gesellschaft bürgerlichen Rechts (GbR), die KG und die OHG lediglich, sofern kein persönlich haftender Gesellschafter eine natürliche Person ist.

Nicht antragspflichtig sind natürliche Personen und GbR, KG und OGH, sofern mindestens ein persönlich haftender Gesellschafter eine natürliche Person ist.

Entscheidend für die Antragspflicht ist daher nicht das Vorhandensein eines Geschäftsbetriebes, sondern, ob es sich bei der Schuldnerin um eine juristische Person oder eine natürliche handelt bzw. ob eine natürliche Person mit dem Privatvermögen uneingeschränkt haftet.

Da nur natürliche Personen handeln können, stellt sich weiterhin die Frage, wer genau bei einer juristischen Person antragspflichtig ist.

Das sind deren gesetzlichen Vertretungsorgane. Diese sind:

- AG: jedes Mitglied des Vorstands

- GmbH: jeder Geschäftsführer

- UG: jeder Geschäftsführer

- OHG: jeder Gesellschafter

- KG: jeder persönlich haftende Gesellschafter (Komplementär)

- E.V.: jedes Mitglied des Vorstands

- E.G.: jedes Mitglied des Vorstands

- GmbH & Co. KG: jeder Geschäftsführer der GmbH

- OHG & Co. KG: jeder Gesellschafter der OHG

Sofern eine Gesellschaft abgewickelt wird, tritt an die Stelle des Vorstandes oder des Geschäftsführers der Liquidator oder Abwickler.

Sofern mehrere Vertretungsorgane bestellt sind (z.B. zwei Geschäftsführer) und ein Vertretungsorgan bereits einen Eröffnungsantrag gestellt hat, besteht trotzdem die Antragspflicht für die anderen Vertretungsorgane fort.

Eine interne Zuständigkeitsverteilung spielt bei der Antragspflicht keine Rolle. So muss der technische Geschäftsführer auch einen Eröffnungsantrag stellen, selbst wenn die Finanzen ausschließlich vom Finanzgeschäftsführer geführt wurden.

Sofern eine Gesellschaft führungslos ist (es gibt beispielsweise kein Geschäftsführer bei der GmbH mehr) so sind folgende Personen zur Antragstellung verpflichtet:

- AG: jedes Mitglied des Aufsichtsrates

- GmbH: jeder Gesellschafter

- UG: jeder Gesellschafter

- e.G.: jedes Mitglied des Aufsichtsrates

- GmbH & Co. KG: jeder Gesellschafter der GmbH

Ist die Gesellschaft zahlungsunfähig, beträgt die Frist zur Insolvenzantragstellung längstens 21 Tage (drei Wochen).

Ist die Gesellschaft überschuldet und hat diese gleichzeitig keine positive Fortbestehensprognose, beträgt die Frist zur Insolvenzantragstellung längstens 42 Tage (sechs Wochen).

Natürliche Personen können nur wegen Zahlungsunfähigkeit einen Insolvenzantrag stellen. Gesellschaften können auch wegen Überschuldung und wegen drohender Zahlungsunfähigkeit einen Insolvenzantrag stellen.

Insolvenzbekanntmachungen

Wird ein Antrag auf ein Insolvenzverfahren eröffnet, hat das zuständige Gericht dies öffentlich bekannt zu geben. Dies gilt ebenso für Verfahren, die mangels Masse abgewiesen werden. Für die Bekanntmachungen aus allen Bundesländern wurde eigens eine Website eingerichtet, die vom Bundesamt der Justiz betrieben und mehrmals täglich aktualisiert wird.

Das Portal dient Beteiligten, insbesondere Gläubigern, dazu, nach Veröffentlichungen zu Insolvenzverfahren zu recherchieren und sich über die Entwicklungen eines speziellen Falles auf dem Laufenden zu halten. Zugleich können sich auch potenzielle Geschäftspartner vor dem Abschluss von Kreditverträgen informieren, um sich im Vorfeld vor finanziellen Ausfällen zu schützen.

In einer Bekanntmachung enthalten sind mindestens Name und Anschrift des Schuldners sowie im Falle einer Regelinsolvenz die Branche, in der er tätig ist. Frei zugänglich sind die Insolvenzbekanntmachungen zwei Wochen lang. Danach sind sie nur einsehbar, wenn der Suchende den Sitz des Insolvenzgerichts kennt und in die Suchmaske eingibt sowie entweder den Familiennamen oder die Firma, den Firmensitz/Wohnsitz des Schuldners, das Aktenzeichen des Insolvenzgerichts oder die Registernummer und den Sitz des Registergerichts.

Spätestens sechs Monate, nachdem das Insolvenzverfahren aufgehoben oder eingestellt wurde, wird die Bekanntmachung gelöscht. Im Falle einer Restschuldbefreiung gilt ebenfalls eine Löschfrist von sechs Monaten ab der Gewährung oder Abweisung des Gesuchs.

Insolvenzberater

Als Insolvenzberater bezeichnet man den Mitarbeiter einer Insolvenzberatungsstelle. Er setzt da an, wo die Schuldnerberatung aufgehört hat: beim Fehlschlagen einer außergerichtlichen Einigung mit den Gläubigern zum Schuldenabbau.

Um ein privates Insolvenzverfahren auf den Weg zu bringen, muss der Insolvenzberater zunächst prüfen, ob alle Voraussetzungen erfüllt sind. Er bescheinigt dem Gericht das Scheitern der außergerichtlichen Einigung mit den Gläubigern und unterstützt den Schuldner beim Ausfüllen des Antrags auf Privatinsolvenz. Darüber hinaus steht er dem Schuldner zum Thema Insolvenzeröffnung, aber auch später während des gesamten Verfahrens beratend zur Seite.

Als „staatlich anerkannt“ gilt eine Insolvenzberatungsstelle, wenn sie gemäß § 305 I Nr. 2 InsO dazu berechtigt ist, Antragstellern einer Privatinsolvenz eine Bescheinigung über den oben genannten erfolglosen Einigungsversuch auszustellen. Anderweitige gesetzliche Qualifikationen sind nicht vorgeschrieben. Vielfach bieten Insolvenzberatungsstellen gleichfalls eine Schuldnerberatung an.

Man unterscheidet zwischen drei Typen von Beratungsstellen:

Die öffentliche Insolvenzberatung findet über kommunale Einrichtungen, aber auch über Institutionen wie das Deutsche Rote Kreuz oder die Caritas statt. In der Regel ist die Beratung kostenlos, weshalb jedoch mit einer mehrmonatigen Wartezeit gerechnet werden muss.

Die gewerbliche Insolvenzberatung ist stets mit Kosten verbunden. Vielen Dienstleistern aus dieser Branche fehlt darüber hinaus die staatliche Anerkennung. In diesen Fällen kann die oben genannte Bescheinigung von dieser Stelle nicht ausgestellt werden. Auch für eine Rechtsberatung fehlt die Berechtigung. Hier kann demnach oft nur eine einfache Schuldnerberatung stattfinden.

Im Rahmen der anwaltlichen Insolvenzberatung erhält der Schuldner eine qualifizierte Rechtsberatung, die gesetzlich anerkannt wird. Ein Termin beim Rechtsanwalt ist in der Regel ohne längere Verzögerungen zu erhalten. Die anfallenden Kosten werden unter Umständen vom Staat übernommen, sofern der einzureichende Beratungsschein bewilligt wird.

Insolvenzforderung § 38 InsO

Insolvenzforderungen sind die Schulden, die der Schuldner vor Insolvenzeröffnung angesammelt hat und welche im Zuge des Insolvenzverfahrens abgebaut werden sollen. Abzugrenzen sind die Insolvenzforderungen von Masseverbindlichkeiten (Forderungen des Insolvenzverwalters im eröffneten Insolvenzverfahren sowie Verfahrenskosten). Diese müssen zuerst beglichen werden.

Damit eine Insolvenzforderung im Rahmen des Insolvenzverfahrens berücksichtigt wird, muss der entsprechende Gläubiger diese schriftlich zur Aufnahme in die Insolvenztabelle beim vom Insolvenzgericht bestimmten Insolvenzverwalter anmelden. Die Anmeldung muss dabei die genaue Höhe der Forderung, den Forderungsgrund und entsprechende Belege beinhalten. Der Insolvenzverwalter prüft die Forderung aufgrund der vom Gläubiger vorgebrachten Nachweise (z.B. Rechnungen, Lieferscheine oder schriftliche Schuldanerkenntnisse). Anschließend bestreitet er die Insolvenzforderung entweder oder nimmt sie an und trägt sie in die Insolvenztabelle ein.

Insolvenzgeld

Wenn gegen einen Arbeitgeber ein Insolvenzverfahren läuft oder der Antrag auf Insolvenz aufgrund mangelnder Masse vom zuständigen Gericht abgelehnt wurde, haben betroffene Arbeitnehmerinnen und Arbeitnehmer einen Anspruch auf Insolvenzgeld. Das Insolvenzgeld stellt eine einmalige, rückwirkend erfolgende Zahlung dar und wird von der Agentur für Arbeit ausgezahlt. Es soll Ersatz für das fehlende Entgelt aus den letzten drei Monaten vor Eintreten der Insolvenz des Arbeitgebers leisten.

Um ihren Anspruch auf Insolvenzgeld wirkend zu machen, müssen Arbeitnehmer einen entsprechenden Antrag bei der Agentur für Arbeit einreichen. Neben Arbeitnehmern können auch Dritte einen Anspruch auf Insolvenzgeld haben, beispielsweise im Falle von Unterhaltsansprüchen. Der Antrag auf Insolvenzgeld bei der Agentur für Arbeit sollte in jedem Fall binnen der ersten zwei Monate nach Eröffnung des Insolvenzverfahrens erfolgen.

Die Höhe des Insolvenzgeldes errechnet sich anhand der Höhe des vom Arbeitgeber auszuzahlenden Nettoarbeitsentgelts. Hierbei werden das Festgehalt des Arbeitnehmers sowie eventuelle weitere Anteile wie Weihnachtsgeld oder Provisionen berücksichtigt. Für das Insolvenzgeld besteht eine Obergrenze durch die monatliche Beitragsbemessungsgrenze der Arbeitslosenversicherung; diese variiert zwischen den alten und neuen Bundesländern.

Insolvenzmasse

Zur Insolvenzmasse zählt § 35 InsO das gesamte Vermögen des Schuldners zum Zeitpunkt der Verfahrenseröffnung. Dazu gehören unter anderem Barvermögen, Immobilien und Grundstücke sowie Rechte. Ebenfalls wird der sogenannte Neuerwerb zur Insolvenzmasse gezählt. Damit ist das Vermögen gemeint, welches der Schuldner während der Zeit des Verfahrens erlangt.

Von der Insolvenzmasse ausgeschlossen sind fremde Gegenstände, die sich zum Zeitpunkt der Verfahrenseröffnung oder während des Verfahrens im Besitz des Schuldners befinden, wenn an diesen Absonderungsrechte bestehen. Zudem ausgenommen von der Insolvenzmasse sind alle Gegenstände, die nach § 36 InsO unpfändbar sind.

Insolvenzordnung

Die Insolvenzordnung (InsO) führt seit 1999 die Konkursordnung von 1877 und die Vergleichsordnung von 1935 gemeinsam mit der in den neuen Bundesländern noch geltenden Gesamtvollstreckungsordnung zu einer einheitlichen Regelung des Insolvenzverfahrens zusammen.

Die Verordnung hat zwei Ziele:

1. Befriedigung der Forderungen der Gläubiger bei Sicherung des für den Schuldner nötigen Lebensunterhalts

2. Befreiung des redlichen Schuldners von seinen restlichen Verbindlichkeiten

Als Insolvenzgericht zuständig ist das Amtsgericht, in dessen Bezirk das Landgericht des entsprechenden Bezirkes seinen Sitz hat.

Die Insolvenzverordnung umfasst 13 Teile mit Regelungen zu allen Teilen des Insolvenzverfahrens:

1. Teil

Allgemeine Vorschriften

- Regelungen u.a. zu Zielen des Verfahrens, örtlicher Zuständigkeit und öffentlicher Bekanntmachung

2. Teil

Eröffnung des Insolvenzverfahrens. Erfasstes Vermögen und Verfahrensbeteiligte

- Regelungen u.a. zur Eröffnung, zur Insolvenzmasse und zu Insolvenzverwaltern

3. Teil

Wirkungen der Eröffnung des Insolvenzverfahrens

- Regelungen u.a. zu allgemeinen Wirkungen, Rechtsgeschäften und zur Insolvenzanfechtung

4. Teil

Verwaltung und Verwertung der Insolvenzmasse

- Regelungen zur Sicherung und Entscheidung über die Insolvenzmasse sowie zu Absonderungsrechten

5. Teil

Befriedigung der Insolvenzgläubiger. Einstellung des Verfahrens

- Regelungen zur Feststellung der Forderungen, Verteilung und Einstellung des Verfahrens

6. Teil

Insolvenzplan

- Regelungen u.a. zu Aufstellung, Annahme und Bestätigung sowie Wirkungen des Plans

7. Teil

Koordinierung der Verfahren von Schuldnern, die derselben Unternehmensgruppe angehören

- Regelungen zu Koordinationsverfahren sowie allgemeine Bestimmungen

8. Teil

Eigenverwaltung

- Regelungen u.a. zu Voraussetzungen, Verwalterbestellung und Verwertung von Sicherungsgut

9. Teil

Restschuldbefreiung

- Regelungen u.a. zu Antrag des Schuldners, Gleichbehandlung der Gläubiger und Wirkung der Restschuldbefreiung

10. Teil

Verbraucherinsolvenzverfahren

- Regelungen u.a. zu Eröffnungsantrag des Schuldners, Zustellung an den Gläubiger und Kosten

11. Teil

Besondere Arten des Insolvenzverfahrens

- Regelungen u.a. zu Nachlassinsolvenzverfahren und Insolvenzverfahren von Gütergemeinschaften

12. Teil

Internationales Insolvenzrecht

- Allgemeine Vorschriften sowie Regelungen zu ausländischen Insolvenzverfahren und Partikularverfahren über das Inlandsvermögen

13. Teil

Inkrafttreten

- Verweisung auf das Einführungsgesetz

Insolvenzplan

Ein Insolvenzplan bietet Unternehmen die Möglichkeit, die Abwicklung der Insolvenz in Teilen selbst zu definieren, indem in bestimmten Aspekten von den Regelungen zum Insolvenzverfahren in der Insolvenzordnung (InsO) abgewichen wird. Ein Insolvenzplanverfahren wird jedoch nur dann eröffnet, wenn alle Beteiligten – Schuldner bzw. Insolvenzverwalter sowie Gläubiger und Insolvenzgericht – dem Plan einvernehmlich zustimmen.

Ein Insolvenzplan hat zum Ziel, die Insolvenz vorzeitig zu beenden, indem zwischen Schuldner und Gläubigern ein Vergleich geschlossen wird. Das bedeutet konkret, dass die Gläubiger einem Teil Ihrer Forderungen entsagen, wodurch das Unternehmen schneller schuldenfrei wird als ohne Insolvenzplan. Man spricht in diesem Zusammenhang auch von einem Sanierungsplan, da dieser insbesondere im Rahmen der Unternehmenssanierung Anwendung findet.

Der Plan gliedert sich in zwei Teile:

- Der darstellende Teil besteht aus der Erfassung der finanziellen Situation, der Zielbeschreibung, der Nennung der konkreten Sanierungsmaßnahmen und aller notwendigen Schritte.

- Der gestaltende Teil umfasst eine Aufstellung der Gläubiger und eine Stellungnahme zu deren Rechten. Dazu wird die Gläubigergemeinschaft in Gruppen mit jeweils gleichen Rechten eingeteilt.

Seit 2014 kann auch in der Verbraucherinsolvenz ein Insolvenzplan zum Tragen kommen.

Insolvenzquote

Die Insolvenzquote kann als das Ergebnis des Insolvenzverfahrens bezeichnet werden. Die Quote gibt in Prozent den Anteil der Gläubigerbefriedigung nach Abschluss des Insolvenzverfahrens an. Eine Berechnung ist erst nach Abschluss des Verfahrens möglich, wenn die Insolvenzmasse vollständig wurde.

Um die Insolvenzquote zu berechnen, werden alle bestehenden Insolvenzforderungen gegen den Schuldner mit der Insolvenzmasse (von der die Verfahrenskosten bereits abgezogen wurden) ins Verhältnis gesetzt. Verbraucher- oder Regelinsolvenzverfahren erzielen selten Quoten über 5 %, während das Insolvenzplanverfahren im Schnitt höhere Quoten erzielt.

Insolvenzrecht

Das Insolvenzrecht befasst sich als Teilgebiet des Zivilrechts mit dem Tatbestand der Insolvenz. Details zur Feststellung der Insolvenz, der Eröffnung, Durchführung und den Folgen des Insolvenzverfahrens sind in der Insolvenzordnung (InsO) geregelt.

Im Rahmen der Regelinsolvenz findet das Insolvenzrecht Anwendung auf Freiberufler, Selbstständige sowie Unternehmen. Für natürliche Personen, die keiner selbstständigen wirtschaftlichen Tätigkeit nachgehen oder nachgegangen sind, gilt das gesonderte Verbraucherinsolvenzverfahren.

Schuldner wenden sich für eine umfassende Beratung sowie für die rechtliche Abwicklung eines Insolvenzverfahrens am besten an einen Fachanwalt für Insolvenz- und Sanierungsrecht bzw. eine dahingehend spezialisierte Kanzlei.

Insolvenztabelle

Im Zuge eines Insolvenzverfahrens ist der Insolvenzverwalter nach § 175 InsO dazu verpflichtet, ein Verzeichnis aller im Raum stehenden Forderungen anzulegen: die sogenannte Insolvenztabelle. In dieser Tabelle vermerkt der Insolvenzverwalter alle Forderungen der Insolvenzgläubiger, die bei ihm angemeldet und von ihm geprüft wurden. Die Insolvenztabelle ist beim Insolvenzgericht einsehbar, sodass alle an dem Verfahren Beteiligten sich über die bestehenden Verbindlichkeiten des Schuldners informieren können.

Die äußere Form der Insolvenztabelle unterliegt keinen strengen Normen. Nach der Insolvenzordnung müssen jedoch bestimmte inhaltliche Anforderungen erfüllt werden. Die Insolvenztabelle beinhaltet demnach folgende Informationen: laufende Nummer jeder Forderung, Name (und Anschrift) des Gläubigers sowie des Gläubigervertreters, Datum der Forderungsmeldung, Höhe der Forderung, Forderungsgrund und Ergebnis der Forderungsprüfung.

Insolvenzverfahren

Ein Insolvenzverfahren dient dazu, Gläubiger und ihre Ansprüche gleichmäßig zu befriedigen, indem das Vermögen des Schuldners möglichst gerecht auf alle Parteien aufgeteilt oder das betroffene Unternehmen durch einen Insolvenzplan saniert wird.

Grundsätzlich beschreibt das Insolvenzverfahren das allgemeine Verfahren im Falle einer Regel- bzw. Unternehmensinsolvenz. Im Rahmen einer Privatinsolvenz greift das gesonderte Verbraucherinsolvenzverfahren.

Zu den Beteiligten am Verfahren zählen der Gemeinschuldner, die Insolvenzgläubiger, die Gläubigerversammlung, der Insolvenzverwalter sowie das zuständige Amtsgericht. Letzteres ist zu Veröffentlichungen von eröffneten Insolvenzverfahren verpflichtet. Diese Insolvenzbekanntmachungen sind auf einem staatlich betriebenen Online-Portal einsehbar.

Nachdem die Insolvenz offiziell eröffnet wurde, muss zunächst über den Insolvenzverwalter die Vermögens- und Schuldnermasse festgestellt werden. Im Einzelnen umfassen die Schritte Verwertung, Aussonderung sowie Absonderung. Im weiteren Verlauf kommt es schließlich zur Verteilung der Masse. Hier wird zwischen Abschlags-, Schluss- und Nachtragsverteilung unterschieden.

Mehr erfahren Sie über Verfahrensart und Verfahrensdauer.

Insolvenzverschleppung

Die Insolvenzverschleppung ist gemäß der Insolvenzordnung das Versäumnis, einen Insolvenzantrag zu stellen, obwohl Wissen über die eigene Überschuldung oder Zahlungsunfähigkeit besteht.

Wann der Insolvenzantrag zu stellen ist, wird durch verschiedene rechtliche Vorschriften bestimmt. Laut § 17 Insolvenzordnung (InsO) ist eine Insolvenz anzunehmen, wenn fällige Zahlungen nicht mehr getätigt werden können, d.h. im Falle einer Zahlungsunfähigkeit oder Überschuldung. Dann muss das Insolvenzverfahren nach § 15 InsO binnen drei Wochen mittels eines Insolvenzantrags eingeleitet werden, sonst liegt eine Insolvenzverschleppung vor.

Wenn im Falle der Insolvenz der Schuldner eine juristische Person ist (d.h. eine Person, Personenvereinigung oder Vermögensmasse), dann ist die Insolvenzverschleppung in Deutschland strafbar und wird von der Staatsanwaltschaft verfolgt. Als Strafe sind bis zu drei Jahre Freiheitsstrafe oder eine Geldstrafe vorgesehen. Auch die fahrlässige Insolvenzverschleppung ist strafbar und wird mit bis zu einem Jahr Freiheitsstrafe geahndet.

Bei einer GmbH ohne Geschäftsführer ist jeder Gesellschafter verpflichtet, sich stets genau über die wirtschaftliche Situation zu informieren und im Falle der Zahlungsunfähigkeit einen fristgerechten Insolvenzantrag zu stellen, um sich nicht der Insolvenzverschleppung schuldig zu machen.

Mehr erfahren Sie unter: Insolvenzantragspflicht.

Insolvenzverwalter

Bei Eröffnung eines Insolvenzverfahrens ernennt das Insolvenzgericht einen Insolvenzverwalter und beaufsichtigt diesen im Rahmen des nachfolgenden Verfahrens. Die erste Gläubigerversammlung hat das Recht, stattdessen einen eigenen Insolvenzverwalter auszuwählen und vorzuschlagen.

Während des Insolvenzantragsverfahrens, das heißt nach Stellung des Eröffnungsantrages, jedoch vor eigentlicher Eröffnung, kann ein vorläufiger Insolvenzverwalter bestimmt werden. Bei einer Insolvenz in Eigenverwaltung tritt ein gerichtlich bestellter Sachwalter anstelle des Insolvenzverwalters.

Aufgabe des Insolvenzverwalters ist es, die Insolvenzmasse in Besitz zu nehmen, die nicht zugehörigen Teile im Zuge der Aussonderung auszuscheiden, und die verbleibende Masse so zu verwerten, dass die Forderungen der Gläubiger bestmöglich befriedigt werden. Gem. § 60 InsO ist der Insolvenzverwalter verantwortlich und haftet für die Erfüllung seiner Pflichten allen Beteiligten gegenüber.

Kongruente Deckung § 130 InsO

§ 130 InsO beschreibt eine im Rahmen des Insolvenzverfahrens mögliche Anfechtung: die kongruente Deckung. Diese macht Rechtshandlungen anfechtbar, die in Insolvenznähe (3 Monate vor Eröffnung d. Insolvenzverfahrens) oder nach dem Eröffnungsantrag erfolgt sind. Der Schuldner muss hierbei zahlungsunfähig gewesen sein und der Gläubiger über die Zahlungsunfähigkeit bzw. den Eröffnungsantrag des Insolvenzverfahrens Bescheid gewusst haben. Gleichzusetzen ist das Wissen des Gläubigers über Umstände, die zwingend auf die Zahlungsunfähigkeit bzw. den Eröffnungsantrag schließen lassen.

Es ist Aufgabe des Insolvenzverwalters, nachzuweisen, dass der Gläubiger zum Zeitpunkt der Rechtshandlung bereits Kenntnis über die Zahlungsunfähigkeit bzw. den Eröffnungsantrag des Schuldners hatte. Der Gläubiger kann dann seinerseits versuchen, nachzuweisen, dass ihm zum gegeben Zeitpunkt dieses Wissen nicht zugänglich war und er die Leistung daher annehmen durfte. Bei Personen, die dem Schuldner nahestehen, wird dieses Wissen jedoch als gegeben vermutet, wodurch die Beweislast hier zunächst dem Gläubiger zufällt, bevor sie auf den Insolvenzverwalter umgekehrt wird.

Kontopfändung

Bei der Kontopfändung erlangt der Pfändungsgläubiger ein Pfandrecht an dem Kontoguthaben des Bankkunden.

Rechtlich ist die Kontopfändung eine starke Sicherheit. Sie kann vom Schuldner nicht verhindert werden, da sie durch staatlichen Zwang erwirkt wird. Zwar geht der Kontopfändung formal das Bankenpfandrecht vor, doch übt die kontoführende Bank dieses Pfandrecht in den meisten Fällen nicht aus.

Wirtschaftlich ist die Kontopfändung eine sehr starke Sicherheit. Lediglich bei Konten mit ausländischer Währung kann die Sicherheit an Wert verlieren. Ihr Wert wird jedoch stark vom jeweiligen Kontostand beeinflusst, der während des wirtschaftlichen Verfalls eines Schuldners stark abnimmt.

Auch tatsächlich ist die Sicherheit sehr stark, da der Schuldner diese nicht zerstören kann. Die Kontopfändung ist automatisch der kontoführenden Bank angezeigt und die Bank bedient dieses auch.

Insgesamt ist die Kontopfändung eher ein starkes Sicherungsrechte. Es wird im Wert jedoch stark vom wirtschaftlichen Verfall des Schuldners beeinträchtigt. Es kann daher kurz vor der Insolvenz auch ins Leere laufen.

Liquidation GmbH

Die Liquidation einer Gesellschaft mit beschränkter Haftung ist in den §§ 66 ff. GmbHG (GmbH-Gesetz) geregelt. Bei der Liquidation handelt es sich um die Auflösung der GmbH. Diese soll das Ende der laufenden Geschäfte herbeiführen. Ziel ist es, den Liquidationserlös, d.h. das verbleibende in Geld bestehende Vermögen, an die Gesellschafter und Gläubiger auszuzahlen. Die Auszahlung des Vermögens erfolgt erst nach einem Sperrjahr. Das Sperrjahr beginnt, wenn die Gläubiger ihre Aufforderung zur Gesellschaftsauflösung zum dritten Mal bekannt gemacht haben.

Für die Abwicklung der Liquidation ist der sogenannte Liquidator zuständig. Dieser wird vom zuständigen Amtsgericht berufen und ist in vielen Fällen der vorherige Geschäftsführer. Der Liquidator vertritt die Gesellschaft rechtswirksam nach außen. Zudem erstellt er die Eröffnungsbilanz und die Schlussbilanz sowie eine Zwischenbilanz, falls die Abwicklung ein Jahr oder mehr in Anspruch nimmt.

Der Auflösungsbeschluss muss laut GmbHG in das Handelsregister eingetragen werden, damit die Liquidation für Außenstehende erkennbar ist. Hierzu wird der Firmenname der entsprechenden Gesellschaft mit einem Zusatz im Handelsregister versehen; die Namen enden dann auf GmbH i.L. (in Liquidation) oder GmbH i.Abw. (in Abwicklung). Nach Beendigung aller Aufgaben des Liquidators wird das Ende der Liquidation beim Handelsregister angemeldet, was die Löschung der GmbH im Handelsregister bewirkt.

Lohnpfändung

Bei der Lohnpfändung, auch bekannt als Gehaltspfändung, handelt es sich um eine Zwangsvollstreckung, bei der das Arbeitseinkommen des Schuldners gepfändet wird. Wenn ein Schuldner nicht über ausreichend materiellen Besitz verfügt, um seine Gläubiger auszuzahlen, stellt der Lohn beziehungsweise das Gehalt einen regelmäßigen Zahlungseingang dar, mittels dessen die Schulden nach und nach getilgt werden können.

Geregelt wird die Lohnpfändung in den §§ 850 bis 850k der Zivilprozessordnung (ZPO). Als Arbeitseinkommen gelten gemäß § 850 II und III ZPO alle fortlaufenden Dienst- und Arbeitsentgelte, darunter beispielsweise auch Abfindungen, Ruhestands- und Hinterbliebenenbezüge sowie Versicherungsrenten.

Festgelegt ist, dass die Gläubiger das Geld, das der Schuldner ihnen schuldig ist, direkt von dessen Arbeitgeber ausgezahlt bekommen. Das heißt, der Arbeitgeber ist im Falle einer Lohnpfändung verpflichtet, den pfändbaren Teil des Arbeitseinkommens des Arbeitnehmers direkt an dessen Gläubiger auszuzahlen.

Dabei kann der Lohn oder das Gehalt nie vollständig gepfändet werden. Durch in § 850c ZPO festgelegte Pfändungsfreigrenzen soll gewährleistet werden, dass dem Arbeitnehmer genügend Geld zum Leben zur Verfügung steht, so wird das Existenzminimum gesichert. Einige Teile des Lohns beziehungsweise Gehalts sind generell nicht oder nur bedingt pfändbar. Hierzu gehören beispielsweise Erziehungsgelder und Unterhaltszahlungen.

Mehr erfahren Sie über Doppelpfändung.

Masseunzulänglichkeit

Von Masseunzulänglichkeit, auch Masseinsuffizienz oder kurz MUZ, spricht man, wenn sich mit der Insolvenzmasse des Schuldners zwar noch die Kosten des Insolvenzverfahrens tragen lassen, das Vermögen jedoch nicht ausreicht, um den restlichen Masseverbindlichkeiten gerecht zu werden.

Tritt dieser Fall, auch als „Insolvenz in der Insolvenz“ bekannt, ein oder droht er einzutreten, ist es die Aufgabe des Insolvenzverwalters, dies dem Gericht anzuzeigen. Geschieht dies nicht oder verspätet, können die Massegläubiger (Gläubiger, die im Insolvenzverfahren bevorzugt befriedigt werden) Anspruch auf Schadensersatz gegenüber dem Insolvenzverwalter geltend machen. Der Insolvenzverwalter haftet, sofern ihm vorsätzliches oder fahrlässiges Handeln nachgewiesen werden und er sich nicht entlasten kann.

Nach Bekanntwerden einer Masseunzulänglichkeit wird das Insolvenzverfahren weitergeführt. Allerdings werden aufgrund ungenügender Insolvenzmasse ausschließlich die Masseverbindlichkeiten der Massegläubiger befriedigt. Darunter fallen die Kosten des Insolvenzverfahrens selbst sowie anderweitige Verbindlichkeiten, die erst nach Anzeige der Masseunzulänglichkeit entstanden sind. Die Forderungen der ursprünglichen Gläubiger (Insolvenzgläubiger) können nicht mehr beglichen werden. Detaillierte Regelungen sind in §§ 209–211 InsO festgehalten.

Masseverbindlichkeiten

Masseverbindlichkeiten bestehen aus den Massekosten sowie den sogenannten sonstigen Masseverbindlichkeiten. Sie stellen die Ansprüche der Massegläubiger im Insolvenzverfahren dar. Masseverbindlichkeiten haben Vorrang vor den restlichen Insolvenzforderungen und sind gemäß § 53 InsO vorweg aus der Insolvenzmasse zu bedienen.

Im Detail handelt es sich bei Masseverbindlichkeiten um

1. Massekosten:

Die Kosten des Insolvenzverfahrens, d.h. gerichtliche Kosten für das Insolvenzverfahren sowie Vergütung und Auslagen des Insolvenzverwalters und der Mitglieder des Gläubigerausschusses

2. Sonstige Masseverbindlichkeiten:

Entstehen durch

- Rechtshandlungen des Insolvenzverwalters während der Insolvenz.

- gegenseitige Verträge, deren Erfüllung nach Eröffnung des Insolvenzverfahrens erfolgen muss oder zur Insolvenzmasse verlangt wird.

- ungerechtfertigte Bereicherung der Masse.

Im Rahmen der Insolvenz gilt für die Gläubiger der Masseverbindlichkeiten kein Klage- oder Vollstreckungsverbot wie es für die regulären Insolvenzgläubiger gemäß §§ 87 und 89 InsO festgelegt ist. Jedoch besteht laut § 90 InsO für Masseverbindlichkeiten, die nicht vom Insolvenzverwalter veranlasst wurden, eine sechsmonatige Vollstreckungssperre ab Eröffnung des Insolvenzverfahrens.

Erst wenn alle Masseverbindlichkeiten befriedigt wurden, werden die Insolvenzforderungen nach Quoten aus der verbleibenden Insolvenzmasse bedient. Wenn bei einer Insolvenz die Insolvenzmasse zur Deckung der Verfahrenskosten, jedoch nicht zur Tilgung der sonstigen Masseverbindlichkeiten ausreicht, spricht man von Masseunzulänglichkeit.

Mitwirkungspflicht

Der § 97 InsO definiert neben der Auskunftspflicht auch die Mitwirkungspflicht des Schuldners. Diese besagt, dass der Schuldner den Insolvenzverwalter bei der Erfüllung dessen Aufgaben zu unterstützen hat. Zu dieser Pflicht zählen beispielsweise das Erscheinen bei vereinbarten Terminen, die Unterstützung bei Zusammentragen von Unterlagen u.ä.

Bei Insolvenzverfahren juristischer Personen trifft die Auskunftspflicht die Mitglieder des Vertretungs- oder Aufsichtsorgans sowie die vertretungsberechtigten persönlich haftenden Gesellschafter. Kommt ein Schuldner seiner Mitwirkungspflicht nicht nach, können Zwangsmaßnahmen wie Vorführung und Verhaftung die Folge sein. Auch seine Restschuldbefreiung wird mit Verletzung der Mitwirkungspflicht gefährdet.

MUZ

Siehe unter Masseunzulänglichkeit.

Nachlassinsolvenz

Gemäß § 1967 BGB geht der Nachlass einer verstorbenen Person an die gesetzlich vorgesehenen oder im Testament bestimmten Erben über. Dies betrifft nicht nur die Vermögensmasse sowie Nachlassgegenstände, sondern auch etwaige Schulden des Erblassers. Liegen offene Schulden vor, so sind die Erben zur uneingeschränkten Haftung für diese sogenannten Nachlassverbindlichkeiten verpflichtet.

Zwei Möglichkeiten für die Erben, ihr Vermögen vor Pfändung durch die Gläubiger des Erblassers zu schützen, bestehen darin, das Erbe entweder komplett abzulehnen oder aber eine Nachlassinsolvenz zu beantragen. Die Nachlassinsolvenz dient dazu, das Vermögen der Erben vom Nachlass zu trennen. Erben müssen dann ausschließlich mit dem Nachlassvermögen für im Erbe enthaltene Schulden haften.

Ein Nachlassinsolvenzverfahren kommt infrage, wenn der Nachlass aus Schulden besteht, zahlungsunfähig ist oder eine Zahlungsunfähigkeit droht. Der Antrag zur Eröffnung des Nachlassinsolvenzverfahrens ist in diesen Fällen beim zuständigen Insolvenzgericht zu stellen. Zuständig ist das Insolvenzgericht, in dessen Bezirk der Erblasser zum Todeszeitpunkt seinen allgemeinen Gerichtsstand hatte beziehungsweise der Mittelpunkt der selbstständigen wirtschaftlichen Tätigkeit der verstorbenen Person lag.

Zur Eröffnung des Nachlassinsolvenzverfahrens sind folgende Personen berechtigt:

- jeder Erbe (auch unabhängig von der restlichen Erbengemeinschaft)

- der Nachlassverwalter oder -pfleger

- der Testamentsvollstrecker, dem die Verwaltung des Nachlasses obliegt

- jeder Nachlassgläubiger (binnen zweier Jahre nach Annahme der Erbschaft durch die Erben)

Die Erben sowie der Nachlassverwalter sind bei Kenntnis von der Überschuldung oder Zahlungsunfähigkeit des Nachlasses verpflichtet, die Eröffnung des Nachlassinsolvenzverfahrens unverzüglich zu beantragen. Verletzen sie diese Pflicht, müssen sie den Nachlassgläubigern den aus dem Versäumnis entstandenen Schaden ersetzen.

Pfändungspfandrecht

Beim Pfändungspfandrecht erlangt der Pfändungsgläubiger ein Pfandrecht an einem beweglichen Gegenstand.

Rechtlich ist das Pfändungspfandrecht eine starke Sicherheit. Seine Entstehung kann vom Schuldner nicht verhindert werden, da dieses mittels staatlichen Zwangs geschaffen wird. Andere Sicherungsrechte gehen dem Pfändungspfandrecht vor. Das Pfändungspfandrecht gewährt in der Insolvenz ein Absonderungsrecht.

Wirtschaftlich kann diese Sicherheit stark und schwach sein. Das liegt an dem konkreten Gegenstand, der gepfändet wird. Gegenstände, die für den Schuldner entbehrlich oder leicht austauschbar sind, sind wirtschaftlich eher wertlos. Wertvoll ist das Pfändungspfandrecht, wenn der Schuldner den Gegenstand unbedingt benötigt und nicht anderweitig beschaffen kann. Bei einer Verwertung müssen die vorrangigen Sicherungsrechte zunächst bedient werden. Das kann den wirtschaftlichen Wert mindern.

Tatsächlich kann die Sicherheit nur durch unredliches Verhalten des Schuldners zerstört werden. Ist der gepfändete Gegenstand für den Schuldner existenznotwendig, ist die Sicherheit auch aus tatsächlichen Gründen stark.

Insgesamt kann das Pfändungspfandrecht eine starke Sicherheit sein. Je mehr der Schuldner den Gegenstand für die eigene Existenz benötigt, desto stärker ist das Sicherungsrecht. Je einfacher der Gegenstand verwertbar ist, desto wertvoller ist das Sicherungsrecht.

Pfändungsschutzkonto

Im Falle einer Kontopfändung ermöglicht es das Pfändungsschutzkonto, auch P-Konto, der überschuldeten Person, über einen monatlichen Freibetrag in Höhe von 1.178,59 € zu verfügen. Dieser ist vor der Pfändung durch Gläubiger geschützt. Überschreitet das Guthaben den Grundfreibetrag, so kann der Differenzbetrag gepfändet werden.

Für eine Erhöhung des Freibetrags, beispielsweise bei Sozialleistungen für andere Personen im Haushalt, ist eine Bescheinigung notwendig. In Sonderfällen kann ein individueller Freibetrag festgesetzt werden, hierzu muss eine Antrag mit entsprechenden Nachweisen beim Vollstreckungsgericht eingereicht werden.

Gemäß § 850 l ZPO kann der Schuldner zudem für je 12 Monate die „Anordnung der Unpfändbarkeit“ des Kontoguthabens beantragen, wenn er regelmäßig Guthaben unterhalb des festgelegten Freibetrages bezieht. Durch die Anordnung ist das Guthaben des P-Kontos für diesen Zeitraum vor einer Pfändung geschützt.

Jeder Schuldner hat Anspruch auf ein Pfändungsschutzkonto, jedoch nicht auf mehrere. Das P-Konto erhält die überschuldete Person erst auf Antrag bei der Bank. Es besteht die Möglichkeit, ein neues Pfändungsschutzkonto zu eröffnen oder ein bestehendes Girokonto gebührenfrei in ein P-Konto umzuwandeln. Für die Führung des Pfändungsschutzkontos dürfen Banken und Sparkassen dieselben Gebühren erheben wie für ein reguläres Girokonto. Mehr erfahren Sie unter: Pfändungsschutzkonto

Außerdem finden Sie hier die Information über Pfändungsschutz bewegliche Sachen.

Pfändungstabelle

Die Pfändungstabelle legt in Deutschland die finanziellen Grenzen fest, innerhalb derer sich eine Pfändung des Einkommens bewegen darf. Alle Beträge, die über diese Pfändungsfreigrenze hinausgehen, darf der Schuldner zur eigenen Existenzsicherung und der seiner Angehörigen behalten.

Der Pfändungsfreibetrag berechnet sich zu einem Teil in Abhängigkeit des monatlichen Nettoeinkommens. Hierzu zählen insbesondere:

- Gehalt

- Altersrente

- ALG I und ALG II abzüglich einiger Arbeitgeberzulagen (z.B. Urlaubsgeld, Mehrarbeitsvergütung, 50 % des Weihnachtsgeldes bis max. 500 €)

Zum Anderen Teil wird für die Berechnung die Anzahl der unterhaltspflichtigen Personen berücksichtigt. Als unterhaltspflichtig gelten beispielsweise leibliche Kinder, Ehepartner ohne eigenes Einkommen oder geschiedene Ehepartner.

Gemäß § 850c Abs. 2a ZPO wird die Pfändungstabelle alle zwei Jahre überarbeitet. Die letzte Aktualisierung wurde am 1. Juli 2019 vorgenommen: Hat z.B. ein alleinstehender Schuldner ein geringeres Einkommen als 1.179,99 €, so ist dieses nicht pfändbar. Dagegen ist ein Mehrbetrag über der Grenze von 3.613,08 € in voller Höhe pfändbar.

P-Konto

Siehe unter Pfändungsschutzkonto.

Postsperre

Die Postsperre ist eine der in § 21 InsO aufgeführten Sicherungsmaßnahmen zum Gläubigerschutz. Das Gericht kann demnach von Amts wegen oder auf Antrag des Insolvenzverwalters bestimmen, dass die Post des Schuldners direkt an den Insolvenzverwalter zugeteilt wird. Dies gilt für Schrift- sowie E-Mail-Verkehr. Der Insolvenzverwalter darf die an ihn weitergeleitete Post öffnen. Er ist jedoch verpflichtet, alle Sendungen, die die Insolvenzmasse nicht tangieren, unverzüglich dem Schuldner zukommen zu lassen. Generell hat er dem Schuldner Einsicht in die Sendungen zu gewähren.

Da die Postsperre einen Eingriff in die Grundrechte (Postgeheimnis) darstellt, ist sie nur in Ausnahmefällen unter strenger Abwägung der Schuldner- und Gläubigerinteressen zu verhängen. Es müssen dafür konkrete Anhaltspunkte vorliegen, dass der Schuldner kriminell bzw. unkooperativ handelt, und damit die Insolvenzmasse gefährdet. Bei Erlass der Postsperre hat der Schuldner das Recht, gerichtlich angehört zu werden. Zudem steht es dem Schuldner zu, gegen die Postsperre sofortige Beschwerde einzulegen.

Prüfungstermin